7 smarte sparegrep du tar NÅ som gir deg mer gryn

It-veska, drømmeferien eller boligen du sikler etter er ikke så langt unna som du tror ...

I samarbeid med Danske Bank.

Det er mange av oss som er flink å spare, men på ganske ugunstige måter. Når du først er flink å spare, er det vel gøy å se at pengene vokser også?

– Ved å ta et par bevisste grep når det kommer til sparing og privatøkonomien, blir du mer robust økonomisk, får mer ut av pengene dine og tilrettelegger for egen økonomi både i morgen og på lengre sikt, sier Anne Motzfeldt, forbrukerøkonom i Danske Bank, og fortsetter:

– Smart sparing er ikke forbeholdt eksperter og millionærer. Smart sparing er for alle og enhver. Og det er veldig enkelt. Du må bare se over økonomien, hva du har rom for å spare og sette i gang. Og trenger du bistand til hva du skal velge, kan du kontakte en bankrådgiver som kan lose deg gjennom.

Her gir Motzfeldt deg sine aller beste tips til hvordan du kan få mer ut av gryna dine ved å spare smartere!

1. Invester

Rentenivået i dag er ekstremt lavt. Bra for de med mye lån, kjipt for de med gryn på konto. Pengene vokser liksom ikke så mye på konto. Så dersom du er interessert i få pengene dine til å vokse, må du tenke alternativt. Det er på tide å ta steget inn i aksjemarkedet og investeringsverdenen!

– Investering høres kanskje skummelt ut, men det er det ikke. Så lenge du har lang tidshorisont og litt is i magen, er investering i aksjemarkedet noe de aller fleste er veldig komfortable med, sier Motzfeldt.

Du trenger heller ikke ha mye penger for å komme i gang. Det kan være nok med noen 100- eller 1000-lapp per måned, avhengig av økonomien din.

Eksempel: Hvis du setter inn kr 1000 per måned i 20 år i et aksjefond, og du oppnår en avkastning på 5,75% i snitt per år, kan du forvente å ha ca kr 445 000 etter 20 år. Setter du dem på konto med 1,5% rente per år har du etter 20 år ca kr 280 000. Det er ganske stor forskjell!

Løsning: Aksjefond eller kombinasjonsfond, avhengig av tidshorisont og risikovillighet.

2. Ha en buffer

I løpet av livet oppstår det uforutsette hendelser som kan gi uforutsette utgifter. Det kan være at kjøleskapet ryker, bilen må på verksted, en dyr tannlegeregning eller du bare må ha en ny kjole til venninna sitt bryllup. Derfor er det superviktig å ha en buffer i bakhånd til å dekke de plutselige utgiftene, slik at du ikke trenger ty til dyre kredittkort.

– Avhengig av livs- og bosituasjon anbefales det en til to ganger månedslønn i buffer, sier Motzfeldt og fortsetter:

– Buffer-pengene er ofte anbefalt å sette på sparekonto hvor de er lett tilgjengelig og helt trygt plassert. Men dersom du synes er vanskelig å ha penger på sparekonto, nettopp fordi de er så lett tilgjengelig til spontanshopping og uteliv, kan du vurdere å heller sette dem i et lavrisiko rentefond.

Hun mener fond oppleves mindre tilgjengelig fordi det tar 3-5 dager å få pengene ut, og da forsvinner litt av spontaniteten.

– Rentefond vil si et fond bestående av ulike rentepapirer og ikke aksjer. Også slike fond kan svinge litt i verdi, så du må være forberedt på at verdien både kan gå litt opp og litt ned, men historisk sett har det vært lite svingninger. Og dersom alternativet er å ha en tom sparekonto fordi pengene «forsvant» i spontanitet er det smartere å faktisk ha penger i rentefondet.

Løsning: Sparekonto eller rentefond!

3. Bli pensjonsvinner

Har du tenkt på hvordan du ønsker å ha det som pensjonist? Det høres kanskje fjernt ut og noe som ligger langt frem. Men årene går (fortere og fortere, sies det), og plutselig er du der.

– Ønsker du å leve på havregryn og vann, eller drømmer du om ferie, shopping og champagne? Dersom du ikke tar noen grep selv er dessverre realiteten for veldig mange nettopp havregryn og vann. Men det er ikke mye som skal til for å snu dette, sier Motzfeldt, som mener at en liten sparing i mange, mange år til pensjon kan utgjøre forskjellen.

Eksempel: Sparer du 1000 kr per måned til ekstra pensjon i et pensjonsprodukt med 100% aksjer i 40 år og oppnår en årlig avkastning på 5,75% i snitt kan du forvente å ha ca 1,8 mill ekstra til pensjonstilværelsen din etter 40 år med sparing. Det høres jo digg ut! Hva venter du på?

Løsning: Fondskonto, IPS (individuell pensjonssparing) eller fond.

4. Smart sparing til veksa, ferien, bryllupet

Drømmer du om eksotiske ferier, et storslått bryllup eller kanskje en perfekt designerveske? De fleste av oss har ikke penger til å bare cashe inn dette på en månedslønn.

– For å unngå å bruke svindyre kredittkort kan det være smart å heller være i forkant å spare seg opp pengene til å realisere det du drømmer om, sier Motzfeldt

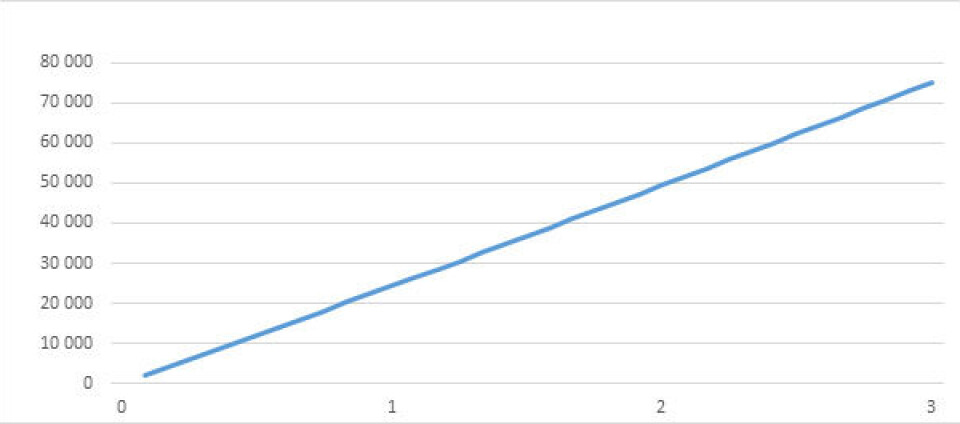

Eksempel: Hvis du sparer 2000 kr i måneden i 3 år i et kombinasjonsfond og oppnår en snittavkastning på 2,75% per år har du ca 75.000 kr etter 3 år.

Løsning: Sparekonto eller kombinasjonsfond avhengig av tidshorisont og risikovillighet.

Grafen viser månedlig sparing av 2000 kr i 3 år i et kombinasjonsfond med en estimert snittavkastning på 2,75% pr år. Det er likevel ingen garanti for fremtidig avkastning. Tallene på x-aksen viser antall år spart. Tallene på y-aksen viser forventet saldo.

5. Boligsparing

De fleste kjøper eiendom i løpet av livet. Sin første leilighet, boligbytte til familiebolig, eller kanskje hytte?

– Uansett om du skal finansiere boligkjøp med lån trenger du egenkapital. Egenkapitalkravet er min 15% i dag, og på fritidsboliger er det ofte 30%. Og med prisene i dag blir det jo det ganske mye penger, sier Motzfeldt.

BSU konto står for BoligSparing for Ungdom og er en gullkonto for unge som sparer til bolig. Kontoen gir både kjempegod rente + at du får et skattefradrag på 20%. Det vil si at hvis du sparer make årlig beløp på 25.000 kr, får du 5.000 kr tilbake på skatten. Minner om at BSU er for de under 34 år, du kan make spare 300.000 kr totalt, du må ha skattbar inntekt for å få skattefordelen og pengene må gå til bolig.

Eksempel: Sparer du 2083 kr pr måned i BSU i 12 år og får en snittrente per år på 3,5% har du etter 12 år med sparing ca 375.000 kr.

Løsning: BSU for de unge, konto eller fond avhengig av tidshorisont og risikovillighet for de over 34 år.

Grafen over viser månedlig sparing av 2083 kr i BSU i 12 år med en estimert snittrente på 3,5% pr år. Tallene på x-aksen viser antall år spart. Tallene på y-aksen viser forventet saldo.

6. Nedbetal lån (inkludert kredittkort)

En viktig sparemåte, som mange kanskje glemmer å tenke på som sparing, er nedbetaling av gjeld. Rentene du betaler på lånet er jo en kostnad for å låne penger. Men selve nedbetalingen du gjør på lånet er egen sparing.

– I dag er rentenivået veldig lavt, det betyr at det er «billig» å låne penger. Men dersom renten nå begynner å stige blir det dyrere å låne penger. Det er derfor viktig å ha et forhold til nedbetaling av lån, sier Motzfeldt.

Eksempel: Har du et boliglån på 2.000.000 kr med 25 års nedbetaling og en nominell rente på 2,45% betaler du ca 9.000 kr per måned i renter og avdrag. Mens rentekostnaden utgjør rett over 4.000 kr per måned utgjør nedbetalingen (altså sparingen) rett under 5.000 kr per måned. Men husk: har du mye forbrukslån eller kredittkortgjeld med skyhøye renter er sparing i form av nedbetaling av dette første pri!

Løsning: Nedbetaling av dyr forbruks- og kredittkortgjeld, deretter boliglån og eventuelt annen gjeld.

7. Gi barna en kickstart på voksenlivet

Dersom du har små barn, skal barna bli vokse en dag og etablere seg selv i voksenlivet. Studier, leilighet eller kanskje utenlandsstudier? Uansett koster det penger. Så hvorfor ikke være i forkant ved å spare til barna og å gi dem med kickstart på voksenlivet?

– Noen velger for eksempel å spare barnetrygden på 970 kr pr måned i 18 år.

Eksempel: Hvis du sparer 970 kr pr måned i 18 år i aksjefond og oppnår en snittavkastning per år på 5,75% har du ca 365.000 kr til barnets 18 års dag. Det kan finansiere både kostbare utenlandsstudier eller enda bedre: brukes ved boligkjøp, sier Motzfeldt.

Løsning: Aksjefond eller kombinasjonsfond avhengig av tidshorisont og risikovillighet.

*) *) en estimert snittavkastning på 5,75% i aksjefond pr år basert på Finans Norge sin forventning til avkastning i aksjefond. Det er likevel ingen garanti for fremtidig avkastning, og avkastningen kan bli negativ som følge av kurstap. Fremtidig avkastning vil bl.a. avhenge av markedsutviklingen, forvalters dyktighet, fondets risiko samt kostnader ved tegning, forvaltning og innløsning. Kostnader, skatt og inflasjon ikke hensyntatt.

Er det noe du ønsker å vite mer om innenfor økonomi, investering og sparing. Les mer her eller ta direkte kontakt med rådgiver i chatten på høyre side.