Denne muligheten vil du ikke gå glipp av

Det tar deg bare noen minutter, og kan gi deg MYE mer å rutte med.

Annonse i samarbeid med Danske Bank

Mange har en tanke om at smart sparing og gode investeringer er forbeholdt de med høy kunnskap og mye penger. Det er ABSOLUTT ikke tilfellet.

Det som er tilfellet, er at kvinner fortsatt har et potensial til å komme sterkere på banen når det gjelder investering. Vi vet at menn totalt sett investerer mer enn kvinner, samtidig som det er de kvinnelige investorene som gjør det best, ifølge en rekke undersøkelser, i tillegg til boktitler som Women of The Street: Why Female Money Managers Generate Higher Returns (and How You Can Too) og Warren Buffet Invests like a girl and why you schould, too.

Det innebærer blant annet at vi kvinner er mer realistiske, og muligens litt mer forsiktig, gjør færre handler, holder oss til planen vi har satt oss, er mer tålmodige og tar en mer kalkulert risiko enn menn.

Risiko er imidlertid et ord mange forbinder med noe litt farlig og flyktig. Men risiko innebærer først og fremst en gyllen mulighet til å gjøre skikkelig smarte pengevalg, og en god sjanse til å tjene på det.

Har du ingen erfaring med sparing og lurer på din risikoprofil, kan det være smart å ta en prat med en rådgiver, slik at du får god hjelp til å finne din beste profil-macth. Sjekk her!

– Risk comes from not knowing what you’re doing, har Warren Buffet, den legendariske investoren og suksessfulle businessmannen, uttalt.

Derfor får du alt du trenger å vite om det her og nå, en gang for alle!

Risiko = muligheter

https://www.youtube.com/watch?v=vBjamqYqeVA&feature=youtu.be

Skal du investere, er det viktig at du har et bevisst forhold til hva slags risiko du tar. Risiko er prisen du betaler for å kunne oppnå avkastning på investeringene dine.

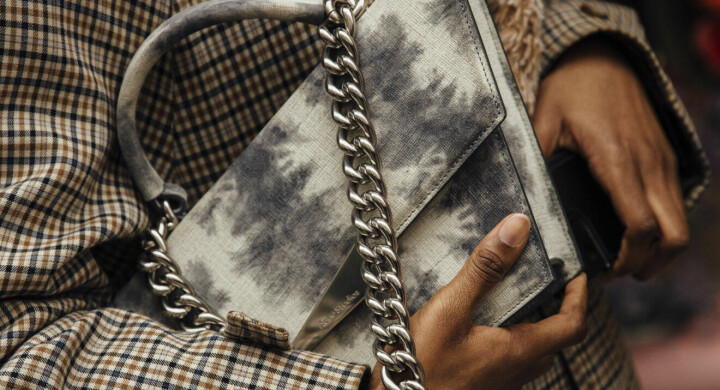

En investering kan være alt fra kjøp av lekre designermøbler, smykker og en drømmende Chanel-veske til boligkjøp og pensjonssparing.

Det helt opp til deg om du ønsker å investere med såkalt «høy» eller «lav» risiko.

– Vi snakker ofte om risiko når det kommer til å spare i andre former enn konto. Den vanligste sammenhengen er om du skal spare i fond, som er en investering i næringslivet, sier Cecilie Tvetenstrand, forbrukerøkonom i Danske Bank og forsetter: – Her skiller vi mellom rentefond, (våre norske rentefond låner ut penger til eksempelvis stat, kommune, andre banker eller store selskaper, og kan dermed få en høyere rente enn du normalt sett mottar på bankkonto), eller aksjefond, (en kollektiv investering i egenkapitalen i selskaper. Et aksjefond må investere i minst 16 forskjellige aksjeselskaper, og maksimalt ti prosent av fondets kapital kan plasseres i ett selskap) og eller en kombinasjon av disse.

Jo høyere risiko du tar, jo større mulighet har du til å få mer igjen av summen du har investert. Men du må tåle å se verdien på pengene dine svinge underveis i spareperioden.

Start å investere NÅ

Det er imidlertid en del misforståelser knyttet til akkurat hva som er risikofylt ved å investere.

Hun tror mange ser på ordet «risiko» som et skummelt ord fordi de ikke helt vet hva det innebærer.

Hun råder deg til å starte å investere NÅ, om det så bare er med noen få, små hundrelapper i måneden. De fleste fond har et minsteinnskudd på en 500-lapp.

– Den største myten som florerer omkring risiko er nok at du kan tape alle pengene dine. Det stemmer ikke når du sparer i fond. Da er det nemlig et minimum antall bedrifter som må være i en sammensetning for å kunne klassifiseres som et fond. For at du skal kunne miste alle pengene dine må alle disse selskapene gå konkurs på en gang. Det er ikke hverken praktisk eller teoretisk mulig, sier Tvetenstrand.

Begynn med å sette opp et møte med en finansiell rådgiver hos Danske Bank. Sammen ser dere på hvilke spareløsninger som er best egnet for deg basert på din økonomiske situasjon.

Velg en profil som matcher deg

– Men om jeg forteller deg at du ved å spare i fond, egentlig setter pengene dine inn i næringslivet. I store trygge selskap som Equinor, Hydro, Telenor etc blir det mer forståelig. Disse selskapene vil over tid gi en god verdiskaping og levere positive resultater. Men det er klart de kan oppleve utfordringer underveis som gir dem en lavere verdi i perioder. Så lenge du ikke tar ut pengene dine på det tidspunktet, får de mulighet til å vokse når selskapene er over den perioden igjen. I tillegg til at det investeres i store solide selskap spres det på ulike bransjer og ulike geografiske områder, sier Tvetenstrand.

Når du har bestemt deg for å gjøre en investering, er det viktig at du finner den risikoprofilen som passer deg og din økonomi best.

– Dette er penger du fort ville brukt på andre ting som ikke vil gi deg verdi. Du bygger deg samtidig erfaring og ser at det ikke er så farlig å spare i aksjer. Historisk ser vi at jo mer risiko, jo høyere langsiktig avkastning. Igjen er det viktig å understreke at vi her snakker om langsiktig sparing, sier Tvetenstrand.

Det viktigste er at du som investor tar et bevisst valg som du er komfortabel med.

Jo mer robust økonomi du har, og jo lenger du kan la sparepengene stå uten å trenge å bruke dem, jo mer kan de svinge i verdi og større risiko tåler du.

Det finnes hele seks ulike risikoprofiler du kan velge blant.

– En risikoprofil beskriver hvor villig du er til å se verdien på pengene dine svinge. Sover du godt om natten selv om du ser sparepengene dine plutselig er verdt halvparten av beløpet du har satt inn? Tiden er avgjørende for hvilken risikoprofil du har. Er det lenge til pengene skal brukes, tåler du at de svinger mye. For at de skal vokse mest mulig, må de også svinge mer, sier Tvetenstrand.

Har du ingen erfaring med sparing og lurer på din profil, kan det være smart å ta en prat med en rådgiver, slik at du får god hjelp til å finne din beste profil-macth. Book et møte her!

– Dersom du har sparepengene dine i et rent aksjefond, vil verdien svinge mer underveis enn om du har pengene i et rentefond. Etter mange år vil du mest sannsynlig oppleve at pengene har fått en mye høyere verdi i aksjefondet enn de har i rentefondet, sier Tvetenstrand.

Det finnes også ulike risikoprofiler til ulike spareformål.

– Fordelen ved å velge korrekt risikoprofil som tar høyde for din økonomi er at du tilpasser sparingen til din tålegrense, både med tanke på hva pengene skal brukes til og hvor komfortabel du er med å se at verdien svinger. Dette vil være veldig individuelt, sier Tvetenstrand.

Få mest mulig ut av pengene dine med en finansiell rådgiver.